Grid Brief

- รอบการเสียภาษีเงินได้บุคคลธรรมดาประจำปีวนมาอีกครั้ง จึงเป็นเวลาที่เราจะทบทวนสิทธิลดหย่อนภาษีกัน พร้อมตั้งเป้าว่า จะเลือกซื้อกองทุนรวมที่เพิ่งปรับเปลี่ยนกองทุนจาก LTF เป็น SSF และ RMF แทน หรือจะเลือกซื้อแบบประกันชีวิต

- ในปี 2563 มีนโยบายขยายลดหย่อนเบี้ยประกันสุขภาพมากขึ้น รวมถึงนำประกันโควิด-19 มาลดหย่อนได้ด้วย

การเสียภาษีเป็นหน้าที่พื้นฐานที่ไม่อาจหลีกเลี่ยงของพลเมืองผู้มีรายได้ แต่ภาครัฐก็ให้สิทธิลดหย่อนภาษีอยู่หลายรายการ มนุษย์เงินเดือนอย่างเราจึงควรศึกษาและใช้สิทธิเหล่านี้อย่างเต็มที่ ซึ่งปกติแล้ว นอกจากสิทธิลดหย่อนขั้นพื้นฐานที่เกี่ยวข้องกับคู่สมรส บุตร บิดามารดา ฯลฯ ก็ยังมีสิทธิลดหย่อนเกี่ยวกับการออมและการลงทุนด้วย

แต่หากต้องเลือกระหว่างการลงทุนในกองทุนประเภทต่าง ๆ กับ การซื้อประกันชีวิต แบบไหนจะเอื้อต่อการลดหย่อนภาษีที่เหมาะกับเรามากกว่ากัน และมีหลักเกณฑ์อะไรบ้างที่ควรนำมาใช้ประกอบการตัดสินใจ

1. อิงตามเป้าหมาย

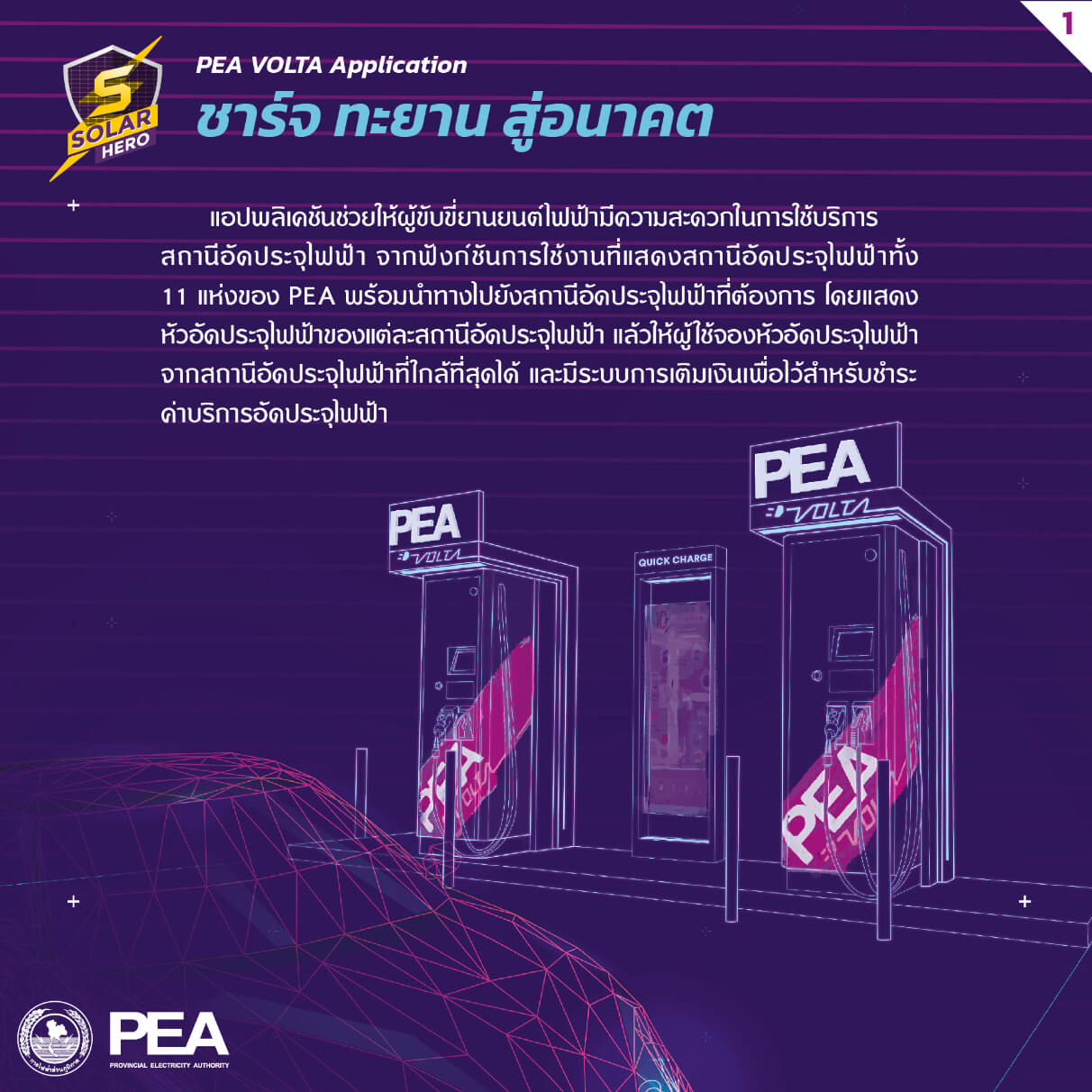

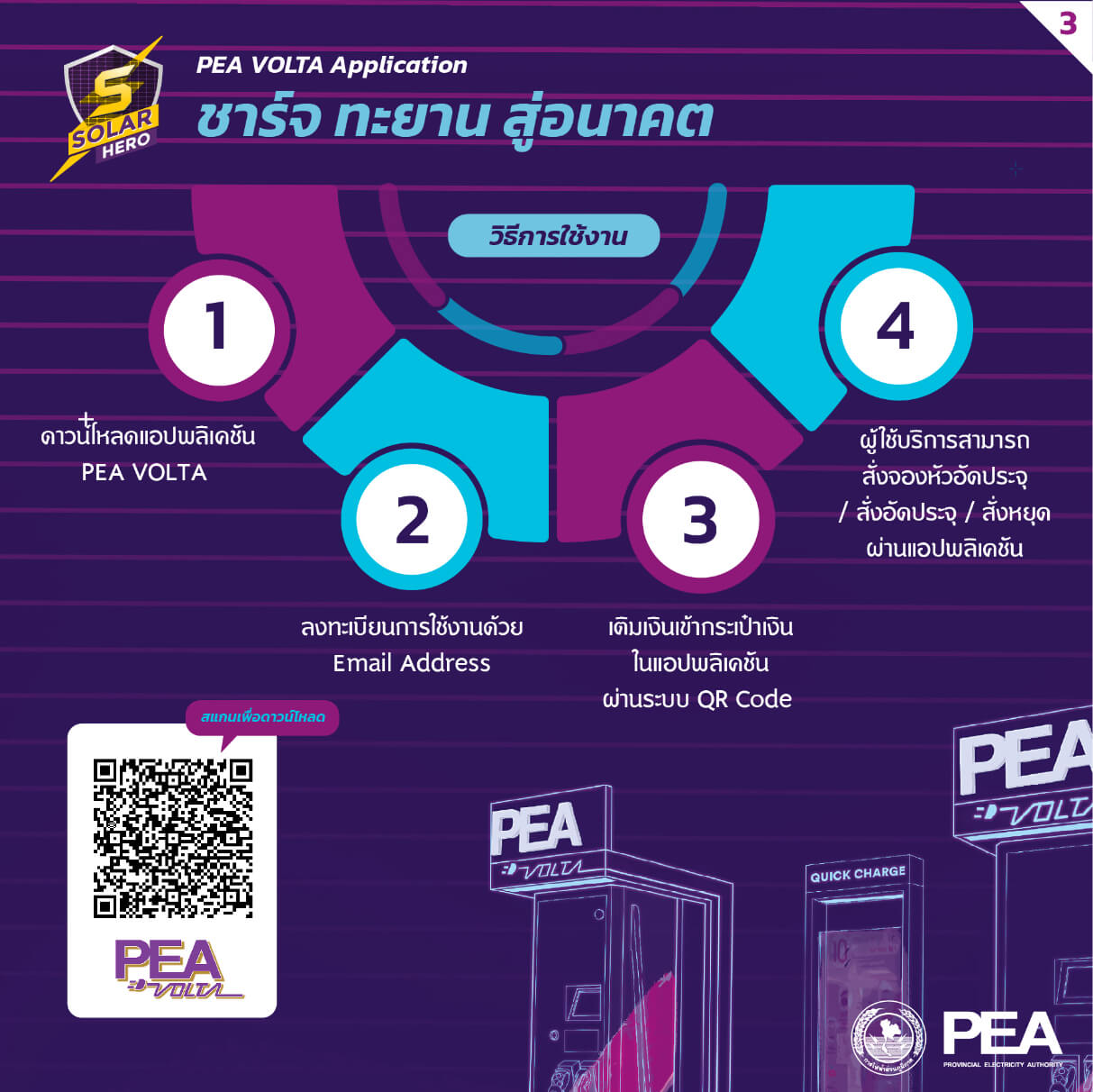

- กองทุนรวม – ตัวเลือกสำหรับผู้ที่มีเป้าหมายเป็นการทำให้เงินงอกเงย สร้างผลตอบแทน เนื่องจากมีสินทรัพย์ให้เลือกลงทุนได้หลากหลาย ภายใต้เงื่อนไขที่ต้องทำความเข้าใจและการแนะนำจากผู้เชี่ยวชาญ โดยมีค่าธรรมเนียมในการดูแล ซึ่งสิทธิประโยชน์ทางภาษีของกองทุนรวมหุ้นระยะยาว (Long Term Equity Fund : LTF) ได้สิ้นสุดลงไปแล้วเมื่อ พ.ศ.2562 แต่คณะรัฐมนตรีได้มีมติเห็นชอบให้ตั้งกองทุนรวมเพื่อการออม (Super Saving Fund : SSF) ขึ้นมาแทน พร้อมปรับรายละเอียดการลดหย่อนของกองทุนรวมเพื่อการเลี้ยงชีพ (Retirement Mutual Fund : RMF)

- ประกัน – เหมาะสำหรับผู้ที่ต้องการบริหารความเสี่ยงในการลงทุน ซึ่งมีผลในการคุ้มครองชีวิตให้ตัวเองและครอบครัว รวมถึงช่วยในการออมเงินตามเป้าหมายที่ตั้งใจไว้ได้ด้วย

2. ผลตอบแทนและความเสี่ยง

- กองทุน – มีโอกาสให้ผลตอบแทนที่สูง เพราะมีสินทรัพย์ให้เลือกลงทุนได้มากกว่า แต่ก็เสี่ยงต่อการขาดทุนมากด้วยเช่นกัน เดิมที LTF ต้องใช้เวลาถือครองกองทุนเป็นเวลา 7 ปีปฏิทิน (นับตั้งแต่ปีที่ลงทุนไปจนถึงปีที่ขาย) สามารถลดหย่อนได้ไม่เกิน 15% ของเงินได้พึงประเมิน แต่ไม่เกิน 500,000 บาท และเมื่อเปลี่ยนเป็น SSF แล้ว อายุการลงทุนขยายเวลานานมากขึ้นเป็น 10 ปี นับจากวันซื้อ โดยไม่มีขั้นต่ำและซื้อต่อเนื่องได้ทุกปี สามารถลดหย่อนภาษีได้ 30% ของเงินได้พึงประเมิน แต่ไม่เกิน 200,000 บาท ขณะที่ RMF แบบใหม่ไม่มีขั้นต่ำในการซื้อ แต่ต้องลงทุนต่อเนื่องทุกปี และจะขายกองทุนได้เมื่ออายุ 55 ปี โดยสามารถลดหย่อนภาษีได้ 30% ของเงินได้พึงประเมินแต่ไม่เกิน 500,000 บาท

- ประกัน – ถือเป็นการลงทุนที่มีความปลอดภัยสูง เพราะเป็นการลงทุนที่แลกกับสิทธิประโยชน์บางอย่าง แต่มีเงื่อนไขว่าผู้เอาประกันจะไม่สามารถหยุดส่งกรมธรรม์ได้ ซึ่งหากมีชีวิตอยู่หรือเสียชีวิตตามเงื่อนไขในกรมธรรม์ เงินที่คืนตามสัญญาจะไม่ต้องเสียภาษีเหมือนอย่างดอกเบี้ย แต่ผลตอบแทนอาจไม่ได้งอกเงยขึ้นมาก ขณะที่ในปัจจุบันอัตราดอกเบี้ยอยู่ในระดับต่ำ ประกันประเภทที่ให้ดอกเบี้ยหรือให้ผลตอบแทนสูงเริ่มปิดตัวและมีจำนวนไม่มากหากเทียบกับเมื่อก่อน

3. เบี้ยปรับเมื่อผิดเงื่อนไขหรือสัญญา

ไม่ว่าจะเป็นซื้อกองทุนรวมหรือประกันชีวิต ถ้าผิดเงื่อนไขตามที่ตกลงในสัญญา จะต้องมีการจ่ายคืนภาษีตามสิทธิที่เคยใช้ลดหย่อนภาษีไป รวมทั้งอาจมีค่าปรับเพิ่มด้วย เช่น หากยกเลิกการส่งเบี้ยประกันชีวิตก่อนครบ 10 ปีตามกรมธรรม์ ก็ต้องคืนภาษีโดยยื่นปรับปรุงภาษีสำหรับภาษีที่ได้รับลดหย่อนทุกปี ตั้งแต่ปีที่ใช้สิทธิและต้องเสียเงินเพิ่มอีก 1.5% ต่อเดือน

4. สิทธิพิเศษประกันสุขภาพ

ล่าสุดจากผลกระทบของโรคโควิด-19 มีการอนุมัติมาตรการดูแลและเยียวยาด้วยการให้สิทธิลดหย่อนภาษีจากค่าเบี้ย “ประกันสุขภาพ” เพิ่มขึ้น โดยได้สิทธิลดหย่อนตามที่จ่ายจริง สูงสุดได้ไม่เกิน 25,000 บาท จากเดิมที่ให้รวมกับเงินฝากแบบมีประกันชีวิตและประกันสุขภาพตัวเองได้ไม่เกิน 15,000 บาท

รอบการเสียภาษีเงินได้บุคคลธรรมดาประจำปีวนมาอีกครั้ง จึงเป็นเวลาที่เราจะทบทวนสิทธิลดหย่อนภาษีกัน พร้อมตั้งเป้าว่า จะเลือกซื้อกองทุนรวมที่เพิ่งปรับเปลี่ยนกองทุนจาก LTF เป็น SSF และ RMF แทน หรือจะเลือกซื้อแบบประกันชีวิต

5. ประกันโควิด-19 ลดหย่อนได้แต่คิดให้ดี

หลายคนตัดสินใจทำประกันโควิด-19 ตั้งแต่เริ่มมีการแพร่ระบาดหนัก แต่อย่าลืมพิจารณาอย่างถี่ถ้วนว่า หากเกิดป่วยเป็นโรคโควิด-19 จริง สิทธิลดหย่อนภาษีเข้าเงื่อนไขของประกันสุขภาพครอบคลุมเพียงพอแล้วหรือยัง ซึ่งคงไม่มีใครตั้งใจอยากให้เกิดกรณีเช่นนี้ เพราะบริษัทประกันอาจปฏิเสธหากผู้เอาประกันเคยประสบโรคร้ายแรงมาก่อน

ฉะนั้น หากต้องเลือกการลงทุนระหว่างกองทุนกับประกันชีวิต จึงไม่มีคำตอบที่ตายตัว เพราะต้องพิจารณาเป้าหมายและการรับมือความเสี่ยงทางการเงินของแต่ละคนเป็นหลัก หากคุณต้องการออมเงินเพื่อเก็บไว้ใช้ในอนาคต อีกสัก 10-20 ปีควรเลือกกองทุน แต่ถ้าต้องการความคุ้มครองชีวิตเพื่อเป็นหลักประกันความมั่นคงให้คนในครอบครัว หากเกิดเหตุการณ์ไม่คาดฝันกับคุณ ก็แนะนำให้เลือกการทำประกันมากกว่า แต่ถ้าเป็นไปได้ การลงทุนในทั้งสองประเภทก็จะเป็นการกระจายความเสี่ยง เหมือนคำแนะนำในการลงทุนที่ว่า ผู้ลงทุนควรเก็บไข่ไก่ไว้ในตะกร้าหลายใบ เพราะหากเก็บไว้ในตะกร้าเพียงใบเดียวแล้วเกิดตกแตกขึ้นมา แม้เพียงหนึ่งครั้ง ก็อาจไม่เหลือไข่ไก่ไว้ให้กินเลยก็ได้

ที่มา

- https://www.muangthai.co.th/th/article/must-to-know-about-tax-deductible-for-office-worker

- https://www.set.or.th/set/financialplanning/knowledgedetail.do?contentId=1283&type=article

- https://www.mtl-insure.com/article/กองทุนรวม-ประกัน

- https://taxbugnoms.co/4-insurance-allowance-tax/#lwptoc2

- https://wealthmeup.com/21-01-29-ssf-rmf/

- https://www.bangkokbiznews.com/news/detail/913322